Di seguito, approfondiremo un argomento già trattato (per maggiori dettagli clicca qui) e che suscita molte perplessità, ovvero quello dell'applicazione delle sanzioni da parte dell'Agenzia delle Entrate in caso di decadenza dal beneficio del rateizzo dall'avviso bonario.

In particolare sappiamo che con le cartelle relative ai periodi d'imposta fino all'anno d'imposta precedenti al 2014, emesse a seguito della decadenza del contribuente dal beneficio della rateazione del c.d. avviso bonario ex art. 3 bis d.lgs 462/97, vengono applicate le sanzioni in misura piena, ovvero del 30%, sull'intero importo originariamente dovuto, a prescindere dalle rate eventualmente già versate.

In altre parole, nel caso in cui il contribuente, dopo aver rateizzato l'avviso bonario, e dopo aver pagato alcune rate, dovesse interrompere il versamento, l'agenzia chiederà al contribuente il pagamento dell'imposta residua, degli interessi nonché delle sanzioni del 30%, le quali verranno calcolate non sull'imposta residua al netto dei versamenti effettuati, ma sull'importo originariamente dovuto, quindi anche sulle imposte già tempestivamente versate.

Lo stesso meccanismo si verifica in ogni caso di decadenza dal beneficio della rateazione, e dunque anche nelle ipotesi di mancato versamento ovvero di versamento tardivo di una qualsiasi rata.

Pertanto, in caso di decadenza per mancato versamento della prima rata, ovvero per mancato versamento dell'ultima rata, saranno iscritte a ruolo sanzioni in misura piena, applicate comunque sull'intero importo originariamente dovuto dal contribuente, senza differenza tra chi ha versato regolarmente quasi tutte le rate, o alcune di esse e chi invece non ha versato alcunché.

Qual è la spiegazione data dall'Agenzia delle Entrate a questo comportamento?

L'Agenzia

delle Entrate ritiene che, fino al periodo d'imposta 2013, l'art. 3 bis d.lgs

462/97 nella versione precedente alla modifica avvenuta con il D.lgs 159/2015,

che ha introdotto l'art. 15 ter d.P.R. 602/73, preveda l'applicazione delle

sanzioni in misura piena sull'intero importo originariamente dovuto dal

contribuente.

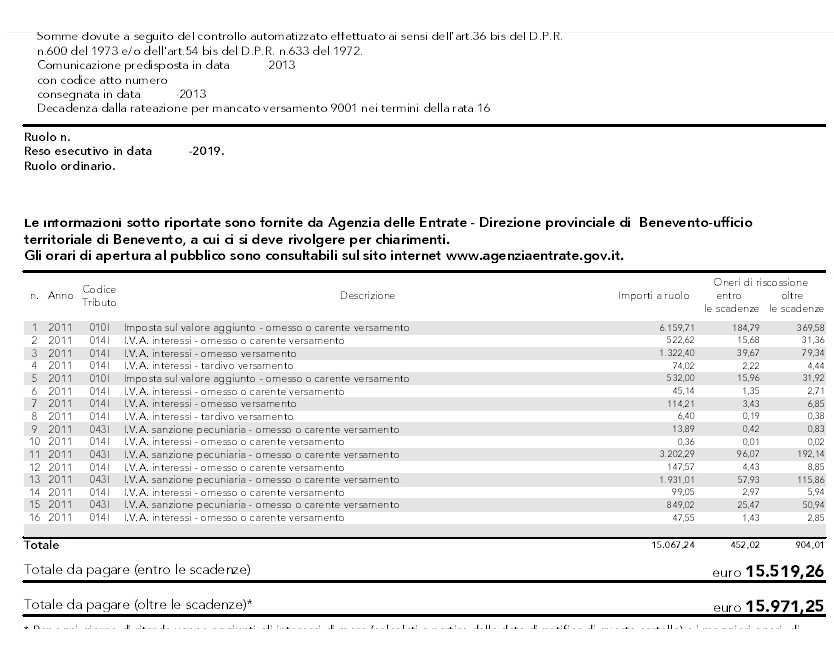

Di seguito si riporta un esempio del metodo di applicazione delle sanzioni come sopra descritto. Come si evince, a fronte di un debito per imposta residuo (dopo il pagamento della rata n. 15) pari a € 6.159,71 + € 532,00, la somma totale iscritta a ruolo è pari a € 15.519,26, di cui quella richiesta a titolo di sanzioni è pari a € 5,996,21.

In sostanza, sostiene l'Agenzia che solo con il D.lgs 159/2015 (che per quanto ci riguarda si applica a partire dal periodo d'imposta 2014) è stato previsto che l'applicazione delle sanzioni in misura piena debba avvenire sull'importo residuo al momento della decadenza, mentre, prima di tale modifica il legislatore prevede l'applicazione delle sanzioni sull'importo globale.

Sul fatto che il d.lgs 159/2015, con l'art. 3 bis abbia previsto l'applicazione delle sanzioni del 30% sull'imposta residua al momento della decadenza, non vi è dubbio; sul fatto che prima di tale intervento normativo, le sanzioni debbano applicarsi sull'importo originario, nutriamo varie perplessità.

Infatti, l'art. 3 bis d.lgs 462/97, nella sua ultima versione prima della modifica avvenuta nel 2015, al comma 4, così testualmente precisava: "Il mancato pagamento della prima rata entro il termine di cui al comma 3, ovvero anche di una sola delle rate diverse dalla prima entro il termine di pagamento della rata successiva, comporta la decadenza dalla rateazione e l'importo dovuto per imposte, interessi e sanzioni in misura piena, dedotto quanto versato, è iscritto a ruolo".

L'Agenzia interpreta tale disposizione nel senso che le sanzioni in misura piena vadano calcolate sull'intero importo originario, ma in realtà, tale disposizione si presta a varie interpretazioni.

In particolare, un'interpretazione sorretta da varie argomentazioni, è quella secondo cui l'espressione "dedotto quanto versato" vada qualificata come un criterio in base al quale debba essere orientata anche l'applicazione delle sanzioni, fermo restando la misura piena del 30%.

Tale interpretazione viene confortata, innanzitutto, dal principio (di diritto nazionale oltre che dell'ordinamento dell'UE) secondo cui il regime sanzionatorio deve essere proporzionato alla violazione commessa (si veda al riguardo l'art. 7 D.lgs 472/97 recante "Disposizioni generali in materia di sanzioni amministrative per le violazioni di norme tributarie, a norma dell'articolo 3, comma 133, della legge 23 dicembre 1996, n.662", il cui art. 1, nel determinare l'oggetto dell'intervento normativo, stabilisce che "Il presente decreto stabilisce le disposizioni generali sulle sanzioni amministrative in materia tributaria"), per cui nei casi oggetto della presente riflessione appare opportuno che le sanzioni vadano applicate solo sull'importo corrispondente all'inadempimento.

Ma già con l'art. 3, comma 133, L. 662/96 il legislatore ha espressamente individuato il principio della proporzionalità della sanzione quale criterio direttivo per l'adozione da parte del Governo del Decreto delegato n. 472/97, e quale criterio generale per l'applicazione di sanzioni tributarie, finendo in questo modo per costituire un canone di interpretazione anche dell'art. 3 bis D.lgs 462/97, al quale può quindi essere attribuito un significato opposto a quello che ostinatamente viene difeso dall'Agenzia delle Entrate.

L'interpretazione secondo cui la sanzione deve essere commisurata all'inadempimento è stata fatta propria anche da una parte della giurisprudenza tributaria. In particolare la CTP di Treviso, in un caso analogo a quello oggetto della presente disamina, ha sostenuto che un'interpretazione costituzionalmente orientata della normativa sul sistema sanzionatorio non può che comportare la necessità che quest'ultimo sia proporzionato all'illecito commesso ovvero all'inadempimento, con la conseguenza che le sanzioni (pari al 30%) devono essere applicate solo sull'imposta non versata, chiarendo come tale principio sia "immanente" al sistema giuridico e applicabile anche agli anni di imposta precedenti la modifica normativa del 2015 (cfr. CTP Treviso, 360/01/2017)

Ad ulteriore sostegno della tesi dell'applicazione delle sanzioni in misura dell'inadempimento è l'art. 13 d.lgs 471/97, il quale, nelle sue versioni recenti e meno recenti, stabilisce che "Chi non esegue, in tutto o in parte, alle prescritte scadenze, i versamenti in acconto, i versamenti periodici, il versamento di conguaglio o a saldo dell'imposta risultante dalla dichiarazione, detratto in questi casi l'ammontare dei versamenti periodici e in acconto, ancorchè non effettuati, è soggetto a sanzione amministrativa pari al trenta per cento di ogni importo non versato... Identica sanzione si applica nei casi di liquidazione della maggior imposta ai sensi degli articoli 36-bis e 36-ter del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, e ai sensi dell'articolo 54-bis del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633."; i commi successivi specificano che: "Fuori dei casi di tributi iscritti a ruolo, la sanzione prevista al comma 1 si applica altresì in ogni ipotesi di mancato pagamento di un tributo o di una sua frazione nel termine previsto".

In definitiva, considerato che l'art. 3 bis, d.lgs 462/97, nella sua precedente formulazione, si presta a varie interpretazioni, in attesa che la giurisprudenza ribadisca definitivamente la necessità che anche per gli anni d'imposta precedenti al 2014, in caso di decadenza dalla rateazione del c.d. avviso bonario, le sanzioni debbano essere applicate solo sull'importo che residua a titolo d'imposta, sarebbe opportuno che l'Agenzia delle Entrate provveda a rivedere il proprio punto di vista riguardo a tale regime sanzionatorio, avvicinandosi a posizioni sicuramente più eque nei confronti del contribuente.